Chers investisseurs et traders,

Bienvenus chez Beatmarket : la newsletter N°1 en France pour apprendre gratuitement à investir & trader sur les marchés financiers.

Pour vous remercier d’être +70.000 à lire Beatmarket, vous recevrez gratuitement jusqu’à 250 $ sur la plateforme Quantfury grâce au code WILLY après avoir approvisionné votre compte de trading 👇

PS : J’explique ici pourquoi j’utilise uniquement Quantfury pour investir et trader.

La liquidité de marché.

La liquidité est simplement la facilité avec laquelle un actif peut être acheté ou vendu sans que son prix soit affecté.

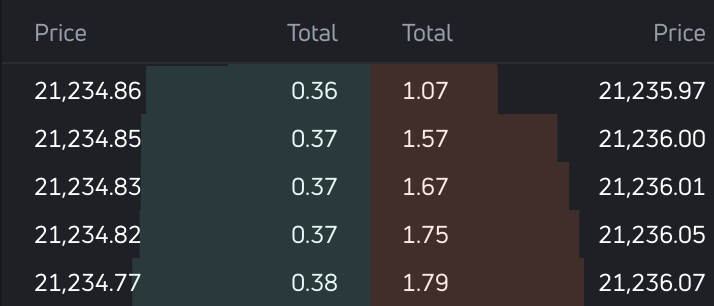

L'image montre le carnet d’ordres du BTC avec les offres d’achat et de vente : chacun des niveaux représentés ci-dessus correspond à un prix du marché.

Si un marché est liquide, il y aura des offres d'achats et de ventes à chaque niveau de prix.

Dans les marchés très liquides, si les acheteurs/vendeurs veulent acheter/vendre avec un ordre au marché (prix actuel), alors il est très probable que leurs ordres soient exécutés instantanément car il y a suffisamment d’offres à chaque niveau de prix pour absorber ces ordres.

L'inverse est vrai en ce qui concerne les marchés illiquides, car il peut n'y avoir aucune offre d'achat ou de vente à certains niveaux de prix.

Exemple dans un marché liquide :

Le prix du BTC est de 20.001$.

Le trader A possède 1 BTC qu'il veut vendre au prix du marché.

Le trader B veut acheter 1 BTC à 20.000$.

Puisque le trader A veut vendre son BTC immédiatement, son ordre au marché à 20.001$ sera réellement exécuté à 20.000$ car c'est là que B a entré un ordre d’achat de 20.000$.

Ainsi, la différence en % entre le prix attendu par A et le prix auquel la transaction a été conclue (appelée le slippage) est de : (20001-20000)/(20001*100) = 0,005%.

Il s'agit d'un slippage très faible, ce que l'on attend des marchés liquides.

Exemple dans un marché illiquide :

Le prix du BTC est de 20.200$.

Le trader A possède 1 BTC qu'il veut vendre au prix du marché.

Le trader B veut acheter 1 BTC à 20.000$.

L’ordre de vente au marché à 20.200$ du trader A sera exécuté à 20.000$ car il n’y a pas de liquidités suffisantes avant ce niveau de prix.

Ici, le slippage est de 1% ce qui est très élevé car vous utilisez 1% de la valeur juste pour la possibilité de vendre immédiatement.

Pourquoi la liquidité est un concept capital à comprendre ?

La liquidité sera toujours un aimant pour le prix après un déséquilibre important entre les ordres d'achat et de vente sur le marché.

Par conséquent, le prix est constamment à la recherche de ces liquidités pour rééquilibrer le prix à une juste valeur.

Dans cet exemple, la zone de résistance verte se transforme en support.

La plupart des traders sont long (=acheteurs) sur le retest de la zone de support pensant que le prix va augmenter à nouveau donc ils placent leur stop-loss juste en dessous de cette zone.

Le prix balaie leurs ordres stop (ordres de vente), puis remonte.

De même, d’autres traders shortent (= vendent) lorsque le prix passe à nouveau sous le support pensant que le support est perdu.

Le marché balaie alors leurs ordres stop (ordres d'achat) et se déplace dans la direction opposée.

Le marché ira toujours là où il y a le plus de liquidités.

Donc, les ordres stop placés par les traders long et short sont ce que les acteurs ayant des positions importantes (= baleines) recherchent avant d'entrer/sortir du marché pour bénéficier d’un faible slippage.

Le raisonnement est le suivant : si la liquidité du marché est insuffisante, alors le prix évoluera d’abord dans la direction souhaitée par ces baleines.

Exemple :

Si le marché est illiquide et que la baleine veut acheter 1000 BTC à 20.000$ l’unité, les premiers BTC achetés seront proches de 20.000$, mais en raison du slippage, la majorité de son ordre sera exécutée bien plus haut (peut-être 20.200$).

Son prix d’entrée moyen serait alors près de 200$ supérieurs au prix d'achat prévu (ce problème ne se poserait pas dans un marché liquide).

Comment identifier les zones de liquidités ?

Il y a deux structures de marché pour identifier les zones de liquidités : le swing point et les points relativement équivalents.

1️⃣ Le Swing Point.

Il y a de la liquidité derrière chaque swing point dans le marché.

Le prix accumule de la liquidité autour du Swing Point précédent.

Les traders qui shortent le marché avec leur stop au-dessus du dernier Swing Point verront leur stop loss touché avant que le marché n'aille dans leur sens.

De même, les traders de breakout qui visent à être long dès qu’une résistance est cassée, verront également leur stop loss atteint.

Dans cet exemple, la clé est d'aller sur une échelle de temps inférieure pour confirmer le balayage avant de shorter le marché lors du repli.

Sur ce même exemple en échelle de temps réduite à 15min, on note effectivement le Swing Point qui marque une zone de résistance qui peut soit se transformer en support (si on passe au-dessus) soit en zone de balayage des stop (si on reste en dessous).

Néanmoins, on note une bougie rouge qui tente de dépasser cette zone et qui clôture en dessous.

Il suffit maintenant d’attendre la confirmation avec un retest de la zone pour entrer en short.

Cette stratégie d’accumulation de liquidités s’applique dans les deux sens du marché (il suffit de retourner le précédent graphique pour avoir l’exemple inverse).

2️⃣ Les points relativement équivalents.

Il y a de la liquidité derrière chaque point relativement équivalent.

C’est un exemple de balayage de la liquidité après que le prix ait formé des sommets relativement égaux.

La bougie de balayage vient déclencher tous les autres stop de ceux qui shortaient les points hauts précédents ainsi que les autres stop de ceux qui venaient d’acheter pensant que les cours iraient plus haut.

De même que l’exemple avec le Swing Point, avant de prendre une position sur cette configuration on zoome en échelle de temps inférieure pour identifier clairement la bougie de balayage puis la confirmation baissière.

Cette stratégie d’accumulation de liquidités s’applique également dans les deux sens du marché (il suffit de retourner le précédent graphique pour avoir l’exemple inverse).

Maîtriser la liquidité est la condition préalable pour comprendre les versions avancées que je publierais lors des prochaines semaines.

Ressource N°1 : Mes analyses & trades personnels.

Je mets à disposition un groupe privé GRATUIT dans lequel je partage quotidiennement mes analyses de marchés et certains de mes trades.

Pour rejoindre le Telegram, il faut :

Être inscrit à la newsletter Beatmarket

Être utilisateur de Quantfury*

Recevez votre accès privé en remplissant le formulaire d’inscription 👇

*Vous recevrez gratuitement jusqu’à 250 $ sur Quantfury grâce au code WILLY après avoir approvisionné votre compte de trading 👉 cliquez ici pour récupérer votre cadeau.

Ressource N°2 : Ataraxia.

Ataraxia est une newsletter GRATUITE écrite par mon collègue trader Christophe dans laquelle il partage ses stratégies d’investissement sur les marchés financiers ainsi que dans l’immobilier.

Ressource N°3 : Telegram.

Je mets à disposition un canal Telegram GRATUIT pour rassembler la communauté dans un groupe où je publie des actualités et où je réponds à toutes vos questions.

Ressource N°4 : YouTube.

Je suis en live tous les mercredis à 18h sur YouTube pour analyser les marchés, partager des setups et répondre à toutes vos questions alors n’hésitez pas à vous abonner et à activer la cloche des notifications.

Ressource N°5 : Quantfury.

Depuis 3 ans, j’utilise le broker Quantfury pour réaliser tous mes trades et mes investissements parce que c’est objectivement l’une des meilleures plateformes en termes de conditions et de sécurités :

Conditions :

+2.000 actifs disponibles : actions, ETFs, cryptos, devises, métaux précieux, matières premières et obligations.

Zéro frais : pas de frais sur les dépôts/retraits, ni sur les long/short, ni sur le change entre devises, ni sur l’utilisation du levier.

Accès aux prix spot des bourses globales en temps réel.

Spread non-ajusté.

Tradingview premium intégré gratuitement à la plateforme.

6 % APY sur vos USDT, USDC et USD avec intérêts distribués quotidiennement.

Tutoriel de toutes les fonctions de la plateforme ici.

Sécurités :

En tant qu’institution financière agréée et réglementée, Quantfury dispose d’une licence de courtier + d’une licence FCA en Europe + d’une licence de dépositaire de fonds.

Quantfury est audité tous les mois par un cabinet d’audit indépendant pour vérifier leur solvabilité.

Les fonds des utilisateurs sont assurés par la banque dépositaire Fireblocks qui sépare l’argent des clients de la plateforme donc Quantfury n’a pas accès aux fonds.

Quantfury dispose d’un bureau à Toronto, Nassau, Miami, Chicago et Londres.

Plus d’informations sur Quantfury ici.